Zinsperspektiven – ist es nur ein Zwischenhoch?

The article is not available in the chosen language und will therefore be displayed in the default language.

Seit der Pandemie sind die Leitzinsen in Europa und den USA wieder auf das Niveau wie vor der Finanzmarktkrise 2008 gestiegen. Hat sich das Zinsniveau wieder normalisiert oder droht eine Rückkehr der negativen Zinsen? Die Zinstheorie kann hierbei helfen, eine Antwort zu geben.

Am Anfang der Zinstheorie steht ein Marshmallow

In den 1960er-Jahren wurde das Marshmallow-Experiment durchgeführt. Etwa vier Jahre alte Kinder bekamen einen Marshmallow und mussten sich entscheiden: Sie durften die Süßigkeit entweder sofort essen oder bekamen – nach einer Wartezeit von 15 Minuten – einen zweiten Marshmallow dazu. Die Kinder mussten somit eine Entscheidung über den Belohnungsaufschub treffen – also über ihren Konsum innerhalb einer bestimmten Zeitspanne. Sie erhielten eine Belohnung von 100 Prozent für eine Wartezeit von 15 Minuten. Das entspricht im Wesentlichen einem Zins, der entsprechend auch als „Preis der Zeit“ beschrieben wird.

Vor dem Hintergrund dieses Experiments erscheint folglich ein negativer Zins als unnatürlich. Kein Kind würde warten, wenn es statt eines ganzen nach 15 Minuten nur noch einen halben Marshmallow bekäme. Wichtig ist hier also, dass der Marshmallow ein reales Gut ist und es sich hierbei somit um einen negativen Realzins handelt, nicht um einen negativen Nominalzins. Schon bevor die Europäische Zentralbank (EZB) den Leitzins 2014 in den negativen Bereich senkte, war der Realzins seit 2011 negativ. Die damalige Kritik vieler Experten am nominalen Negativzins beruhte auf einem Denkfehler.

Belohnungsaufschub und Realzins

Im Experiment war der „Zins“ vorgegeben und die Kinder entschieden je nach ihrer persönlichen Zeitpräferenz, ob sie den Marshmallow sofort aßen oder warteten.

Die Zinstheorie postuliert jedoch, dass die aggregierte Zeitpräferenz der privaten Haushalte bestimmt, wie viel sie von ihrem Einkommen konsumieren und wie viel sie sparen. Bevorzugen es die Haushalte überwiegend, sofort zu konsumieren, dann wird weniger gespart, das Geldangebot am Kapitalmarkt ist niedrig und der Realzins entsprechend hoch. In dieser Theorie sind Unternehmen passive Akteure und passen ihre Investitionsentscheidungen an das vorherrschende Realzinsniveau an.

John Maynard Keynes erkannte jedoch, dass der Zins für Unternehmen bei Investitionsentscheidungen nur eine geringe Rolle spielt. Absatzerwartungen, die Stimmungslage und Aktienkurse haben eine viel größere Bedeutung. Es kann also sein, dass Unternehmen trotz negativer Realzinsen nicht investieren und eine Liquiditätsfalle entsteht. Auch der Staat und das Ausland beeinflussen die Zinsbildung. Es müssen also mehrere Akteure am Kapitalmarkt berücksichtigt werden zur Erklärung der Zinsbildung.

In einer Welt ohne Zentralbank würde sich am Finanzmarkt der reale Gleichgewichtszins bilden – definiert als der Zinssatz, bei dem das Kapitalangebot und die -nachfrage im Gleichgewicht sind, bereinigt um die Inflationsrate. Anders ausgedrückt, es ist der Zinssatz, der die Wirtschaft bei Vollbeschäftigung und stabilen Preisen ausbalanciert. Leider ist es unmöglich, die Zeitpräferenz der privaten Haushalte, die Investitionsabsichten der Unternehmen und die Pläne der ausländischen Akteure zu messen.

Diese Akteure am Kapitalmarkt bestimmen den realen Gleichgewichtszins

Private Haushalte

- Sie sind immer Sparer.

- Eine Theorie besagt, dass die privaten Haushalte den Zins durch ihre Zeitpräferenz bestimmen.

Unternehmen

- Die Theorie der Zeitpräferenz besagt, dass sie ihre Investitionsentscheidungen automatisch an das Zinsniveau anpassen.

- Tatsächlich ist jedoch empirisch belegt, dass Unternehmen bei ihren Investitonsentscheidungen kaum auf den Zins reagieren. Sie treffen eigene Spar- und Investitionsentscheidungen.

Staat

- In der Regel zählt der Staat zu den Kreditnehmern.

- Er kann einen starken Einfluss auf den Zins haben.

Ausland

- Das Ausland kann sowohl Kreditgeber als auch Kreditnehmer sein. Beispiel: Sparschwemme der Schwellenländer

Schätzung des realen Gleichgewichtszinses

Es gibt viele Modelle um den realen Gleichgewichtszins mithilfe statistischer Verfahren zu schätzen, doch alle sind oft mit großer Unsicherheit behaftet. Es werden beispielsweise oft die Variablen Produktivität, Lebenserwartung, Bevölkerungswachstum, Staatsausgaben und der Preis von Investitionsgütern zu Löhnen herangezogen.

Messbare Einflussfaktoren des realen Gleichgewichtszinses

1. Lebenserwartung

Eine steigende Lebenserwartung erfordert höhere Ersparnisse für den Ruhestand und reduziert somit die Zeitpräferenz.

2. Produktivitätswachstum

Es bestimmt die Ertragschancen für Unternehmen und die Attraktivität von Investitionen.

3. Bevölkerungswachstum

Es beeinflusst die Attraktivität von Investitionen der Unternehmen.

4. Fiskalpolitik

Große staatliche Defizite oder Schulden können den Zins beeinflussen, indem sie entweder durch erhöhte Staatsausgaben die Gesamtnachfrage steigern oder durch das Aufnehmen von Schulden am Kapitalmarkt die verfügbaren Sparmittel absorbieren.

5. Globale Kapitalflüsse

In einer globalisierten Welt können internationale Kapitalflüsse den Zins beeinflussen.

6. Politische und wirtschaftliche Unsicherheiten

Sie können dazu führen, dass Unternehmen und Haushalte ihre Ausgaben zurückhalten, was die Investitionsnachfrage und damit den natürlichen Zins senkt.

Negative Realzinsen sind also durchaus möglich und nicht unnatürlich: Bei hoher Unsicherheit, wie nach der Finanzmarktkrise 2008, werden Unternehmen auch bei negativen Realzinsen nicht investieren, sondern Schulden abbauen. Private Haushalte könnten bei negativen Realzinsen sogar mehr sparen, da sie mehr Geld für den Ruhestand benötigen. Ein ökonometrisches Modell zeigte, dass der globale reale Gleichgewichtszins zwischen 2016 und 2020 bei etwa -0,75 Prozent lag, während er zwischen 1971 und 1975 bei etwa 2,8 Prozent lag. Der Rückgang wird durch steigende Lebenserwartung und sinkendes Produktivitätswachstum erklärt. Sollte diese Schätzung zutreffen, läge der nominale Gleichgewichtszins für die Eurozone bei etwa 1,25 Prozent (realer Gleichgewichtszins -0,75 Prozent plus 2,0 Prozent Inflation).

Einfluss des realen Gleichgewichtszinses auf die Geldpolitik

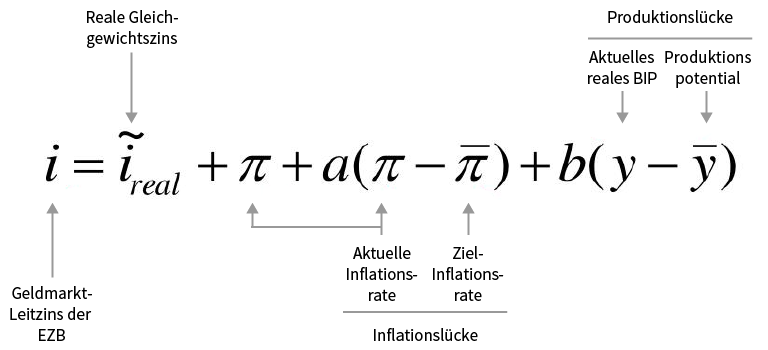

Der reale Gleichgewichtszins beeinflusst das Zinsniveau aber nur indirekt, da der Leitzins von der Zentralbank festgelegt wird. Die Taylor-Regel beschreibt die optimale Zinspolitik der Zentralbank und berücksichtigt den realen Gleichgewichtszins, die Inflation und die Produktionslücke.

Im Endeffekt beschreibt der reale Gleichgewichtszins plus die Inflation den nominalen Gleichgewichtszins. Hebt die Zentralbank den Leitzins oberhalb des nominalen Gleichgewichtszinses an, ist ihre Geldpolitik restriktiv und bremst das Wirtschaftswachstum. Die Notwendigkeit für eine restriktive Geldpolitik ergibt sich, wenn entweder die Inflation über dem Inflationsziel liegt oder wenn die Produktionslücke positiv ist – also, wenn die gesamtwirtschaftlichen Kapazitäten zu stark ausgelastet sind.

Das Problem in der Realität ist jedoch, dass der reale Gleichgewichtszins und die Produktionslücke geschätzt werden müssen, was mit einer großen Unsicherheit behaftet ist. Wie sehr Geldpolitik auch auf statistischen Modellen beruht, so sehr ist eine gute Geldpolitik eben auch eine Kunst.

Der pragmatische Weg

Um ein Gefühl für den nominalen Gleichgewichtszins zu bekommen, lohnt ein Blick auf das nominale Wirtschaftswachstum. So werden zur Schätzung des realen Gleichgewichtszinsen oft Produktivität, Bevölkerungswachstum und Staatsausgaben verwendet, die auch maßgeblich das Wirtschaftswachstum beeinflussen.

In den USA zeigt sich mit Blick auf die Historie ein interessantes Bild: Lag der Leitzins deutlich unter dem nominalen Wirtschaftswachstum, war die Geldpolitik oft viel zu locker. In der Folge kam es zur Inflation – entweder bei den Konsumentenpreisen oder bei den Immobilienpreisen.

Quellen: Refinitiv Datastream, Metzler; Stand 31.12.2023

In den 1970er-Jahren schätzte die US-Notenbank beispielsweise eine sehr große negative Produktionslücke, die laut Taylor-Regel eine sehr lockere Geldpolitik erforderlich machte. Tatsächlich aber war die Produktionslücke damals positiv und hätte entsprechend eine restriktive Geldpolitik erfordert. Die Folge war die hohe Inflation in den 1970er-Jahren.

Es ist auffällig, dass in der Phase zwischen der Finanzmarktkrise 2008 und der Pandemie trotz einer sehr lockeren Geldpolitik keine inflationären Tendenzen zu beobachten waren. Die Vermutung liegt nahe, dass die Finanzmarktkrise tiefe Spuren bei Unternehmen und privaten Haushalten hinterlassen hat. Daraufhin bauten beide Akteure ein großes Liquiditätspolster auf als Schutz vor der nächsten Krise. Es lässt sich somit sagen, dass dadurch die Zeitpräferenz von privaten Haushalten und Unternehmen erheblich gesunken ist.

Seit der Pandemie hat sich das Bild aber geändert: Das nominale Bruttoinlandsprodukt (BIP) ist stark gestiegen aufgrund der umfangreichen Staatshilfen, der extrem lockeren Geldpolitik und der hohen Inflation. Dementsprechend mussten die Zentralbanken den Leitzins deutlich anheben, um die wirtschaftliche Aktivität zu bremsen – was auch gelungen ist. So verlangsamte sich das nominale Wirtschaftswachstum in den USA von 17,0 Prozent im zweiten Quartal 2021 bis auf 5,5 Prozent im ersten Quartal 2024.

Aufgrund einer hartnäckig hohen Inflation und einer stabilen Konjunktur erwarten wir, dass sich das nominale Wirtschaftswachstum in den USA bei etwa 5,0 Prozent bis Ende 2025 einpendeln wird, sodass nur wenig Spielraum für Leitzinssenkungen besteht. Wir sehen für 2024 nur eine Leitzinssenkung der US-Notenbank, voraussichtlich im Dezember.

Für die Eurozone erwarten wir, dass sich das nominale Wachstum auf etwa 3,0 Prozent bis Ende 2025 stabilisieren wird. Dementsprechend erwarten wir, dass sich auch der EZB-Leitzins im nächsten Jahr bei etwa 3,0 Prozent einpendeln wird.

Quellen: Refinitiv Datastream, Metzler; Stand 31.12.2023

Interessanterweise haben auch die Finanzmärkte implizit eine Neubewertung des Gleichgewichtszinses vorgenommen. Noch zwischen 2019 und 2020 wurde mittelfristig mit einem nominalen Leitzinsniveau in der Eurozone zwischen -0,5 und 0,0 Prozent gerechnet. Derzeit liegt der Wert bei zwischen 2,5 und 2,8 Prozent. Dahinter verbirgt sich wohl die Annahme eines realen Gleichgewichtszinses zwischen 0,5 und 0,8 Prozent und einer Inflation von 2,0 Prozent.

Ist also der reale Gleichgewichtszins gestiegen?

Eigentlich sollte sich das Wirtschaftswachstum in der Eurozone nicht stabilisieren, sondern sich aufgrund der sehr restriktiven Geldpolitik weiter abschwächen – unter der Annahme, dass der reale Gleichgewichtszins unverändert bei -0,75 Prozent geblieben ist – wie anfangs im Text gezeigt. Tatsächlich ist jedoch bei einem realen Leitzins von derzeit 1,6 Prozent (4,0 Prozent Leitzins abzüglich 2,4 Prozent Inflation) derzeit eine Beschleunigung des Wirtschaftswachstums zu beobachten. Laut Bloomberg-Konsensus könnte sich das reale Wirtschaftswachstum bis Jahresende auf 1,25 Prozent vom Tiefpunkt von etwa 0,1 Prozent im vierten Quartal 2023 beschleunigen. Offensichtlich ist die Geldpolitik nicht so restriktiv, wie vermutet.

Unseres Erachtens dürfte der reale Gleichgewichtszins in der Eurozone auf 1,0 Prozent gestiegen sein. Die Spuren, die die Finanzmarktkrise hinterlassen hat, sind verblasst und die Zeitpräferenz dürfte sich wieder normalisiert haben. Auch gibt es große Anforderungen an die Staatsfinanzen wie Infrastruktur, Rüstung, Energiewende, Deglobalisierung sowie Demografie, die zu einem höheren realen Gleichgewichtszins beitragen könnten.

Wichtig ist zu verstehen, dass die Phase zwischen 2010 und 2019 sehr ungewöhnlich war. So betrug das nominale Wirtschaftswachstum in der Eurozone im Durchschnitt etwa 2,6 Prozent pro Jahr bei einem Leitzins von durchschnittlich 0,0 Prozent. In Japan betrug das nominale Wirtschaftswachstum dagegen im Durchschnitt von 1996 bis 2019 etwa 0,2 Prozent pro Jahr, während der Leitzins durchschnittlich bei etwa 0,15 Prozent lag. In Japan gab es somit gute Gründe für die lang anhaltende Nullzinspolitik. In der Eurozone war dagegen die Phase zwischen 2010 und 2019 außergewöhnlich und damit nicht normal.

In den kommenden Jahren erwarten wir, dass sich das nominale Wachstum bei etwa 3,0 Prozent einpendeln wird – aufgrund einer durchschnittlich höheren Inflation als in der Periode vor der Pandemie. Da sich die Zeitpräferenz wieder normalisiert hat – weil die Finanzmarktkrise und ihre hinterlassenen Spuren zunehmend in den Hintergrund rücken –, dürfte auch ein durchschnittlicher Leitzins von etwa 3,0 Prozent verkraftbar sein. Wir erwarten also, dass sich das Verhältnis von nominalem Wirtschaftswachstum und Leitzins wieder normalisiert.

Aber auch mit einem höheren Gleichgewichtszins ist die Geldpolitik derzeit immer noch restriktiv. Wir vermuten, dass die Erwartungen von Leitzinssenkungen schon jetzt positive Effekte haben und zur Konjunkturerholung beitragen. Hinzu kommt eine Verbesserung der globalen Wachstumsperspektiven und damit Impulse für den Export. Wir rechnen damit, dass die EZB den Leitzins bis März 2025 auf 3,0 Prozent senken und bis Jahresende 2025 keine Anpassung mehr vornehmen wird.

More articles

This document published by Metzler Asset Management GmbH [together with its affiliated companies as defined in section 15 et seq. of the German Public Limited Companies Act (Aktiengesetz – "AktG”), jointly referred to hereinafter as “Metzler“] contains information obtained from public sources which Metzler deems to be reliable. However, Metzler cannot guarantee the accuracy or completeness of such information. Metzler reserves the right to make changes to the opinions, projections, estimates and forecasts given in this document without notice and shall have no obligation to update this document or inform the recipient in any other way if any of the statements contained herein should be altered or prove incorrect, incomplete or misleading.

Neither this document nor any part thereof may be copied, reproduced or distributed without Metzler‘s prior written consent. By accepting this document, the recipient declares his/her agreement with the above conditions.

Deutsch

Deutsch English

English